Как уменьшить транспортный налог или легально не платить его

Содержание:

- Что такое транспортный налог

- Что будет, если не платить транспортный налог без законных оснований

- Как работает налогообложение в РФ

- Как законно не платить транспортный налог!!!

- Транспортный налог на автомобили 280 лошадиных сил

- Как рассчитывается?

- Кто имеет льготы на оплату транспортного налога

- Льготные категории лиц, освобожденные от уплаты транспортного налога

- Ответственность за уклонение от уплаты ежегодного транспортного налога

- Угон и кража транспортного средства. Что делать?

- Незаконные методы снижения

- Прочие случаи законного отказа от уплаты ТН

- Как платить меньше за ТС льготным категориям?

- Как обойти HSTS Facebook «Null Byte :: WonderHowTo

- Как оплатить проезд в общественном транспорте

- Где платить и как сэкономить

Что такое транспортный налог

В соответствии с действующим законодательством сегодня каждый автовладелец должен уплачивать в государственный бюджет определенную сумму за наличие и владение транспортным средством. Такой налог был введён в 2003 году, а мотивирован тем, что автомобили наносят определенный вред окружающей среде, кроме всего прочего, автомобиль воздействует на дороги, и с такого налога планируется выделять средства на строительство и реконструкцию новых автотрасс.

Идея транспортного налога понятна, однако аналогичный, по сути, платёж уже заложен в топливо. Фактически, автовладельцы должны были уплачивать определённую сумму налога в бензине или солярке, и в последующем также платили транспортный налог, необходимость уплаты которого не зависела от того, использовал ли за отчетный год автовладелец свой автомобиль или же машина стояла целый год на приколе.

Что будет, если не платить транспортный налог без законных оснований

Выше перечислены все случаи, позволяющие не платить транспортный налог или уменьшить его размер законно. Если уклоняться от уплаты налога, на него будут насчитывать пени, а в конечном итоге подадут на владельца транспорта в суд и взыщут долг в принудительном порядке.

Обычно наказанием за неуплату налогов является штраф. Однако если неуплата достигла крупных размеров, то физические лица привлекаются к ответственности по ст. 198 Уголовного Кодекса России (УК РФ), а юридические лица — по ст. 199. Минимальное наказание по обеим статьям одинаковое — штраф 100 тыс. рублей. Физические лица по максимуму могут получить 3 года лишения свободы, а хозяева и должностные лица предприятий и организаций — 6 лет.

Как работает налогообложение в РФ

В любой державе должен быть документ, узаконивающий все взимаемые налоги и устанавливающий порядок их сбора. В Российской Федерации он называется Налоговый кодекс. Ему подчиняется каждый гражданин независимо от материального или духовного статуса. На территории государства располагаются специальные учреждения, которые собирают эти средства и направляют их в бюджеты различного значения:

- федеральный;

- региональный;

- местный (муниципальный).

Налог отправляется на определённый счёт в зависимости от места пользования ресурсами или получения прибыли. К примеру, если взять транспортный взнос, идущий на ремонт дорог, то он является региональным, так как трассы и автомагистрали протягиваются по всем областям.

Транспортный налог — тяжелое бремя для каждого автовладельца

Кроме обустройства государства налоги требуются и для других целей. Налоговая система существует для поддержания деятельности тех структур, которые не производят товары и не извлекают из своей деятельности прибыль (МЧС, пожарные службы, полиция и др.). Кроме этого часть средств уходит и на другие нужды:

- бюджетные организации и предприятия;

- пенсии, льготы и социальные скидки;

- возведение новых домов и инфраструктуры;

- содержание армии и военных сил.

Это основные пути распределения собранных с граждан денег. Именно так устроена налоговая система РФ, работающая уже около 25 лет.

Как законно не платить транспортный налог!!!

Транспортный налог существует в нашей стране около сотни лет, и его обязан платить каждый владелец автомобиля. Но, многие считают, что перечисляемые в казну деньги тратятся на другие нужды, поэтому и стараются найти способы уклонения от налоговых выплат.

Как законно не платить транспортный налог?

Дорогие читатели! Моя статья рассказывает об одном из типовых способов законного решения юридических вопросов, но каждый случай носит уникальный характер.

Согласно ст. 52 и ст. 363 НК РФ автовладелец должен заплатить ТН после получения соответствующего уведомления.

Нормативно-правовые акты, регламентирующие уплату транспортного налога, четко определяют, кто обязан это делать, а кто освобожден от платежей. Но прежде, чем рассматривать эту тему подробнее, сконцентрируемся на общих моментах, когда есть возможность доказать законность неуплаты ТН:

— налоговики часто допускают ошибки при составлении уведомлений, отправке судебных исков. Несоблюдение правил делает эти бумаги недействительными, как и требования, которые здесь указаны;

— плательщик не обязан доказывать факт того, что получил уведомление или другой документ. Это должен делать истец. В рассматриваемой ситуации это будет налоговая;

— оплату можно не выполнять, если бумаги о начислении налога не оформлены в соответствующем норме формате. Они не имеют законной силы.

Эти моменты должен знать каждый, кто думает, как законно не платить транспортный налог.

Если вместо официального уведомления получена какая-то другая бумага, человек имеет законное право не выполнять никаких действий.

Если все документы были оформлены в установленном порядке, а гражданин, на чье имя их направили, не выполнил оплату в установленный срок (так не получал уведомление), через пару месяцев он получит повторное уведомление с требованием возмещения задолженности (так же не получил).

Если по истечении отчетного периода налогоплательщик не оплачивает транспортный налог, то ФНС обращается за помощью в судебные органы, где у налогоплательщика принудительно извлекут нужную сумму.

При отсутствии денежных поступлений сотрудники налоговой подают иск в суд. На это у них есть полгода.

На практике и налоговая инспекция пропускает срок подачи искового заявления в суд, но если такое заявление все таки поступило в мировой суд, тогда дожидаемся решения мирового суда, получаем его (где нас обязывают заплатить транспортный налог) и смело пишем на него возражение с последующей подачей в суд (все это нужно сделать в 10 дневный срок).

В возражении указываем:

Считаю, что данные требования о выдаче судебного приказа являются не основанными на законе, так как взыскателем не соблюден установленный законом досудебный порядок урегулирования заявленных требований об уплате транспортного налога в соответствии с частью 1 статьи 69 НК РФ. Извещение налогоплательщика об уплате транспортного налога в мой адрес со стороны Межрайонной ИФНС России №…по… области не поступало. Какие либо сведения подтверждающие получение мной информации об уплате транспортного налога Межрайонной ИФНС России №… по…области суду не представлены. Невыполнение прямой обязанности Межрайонной ИФНС России №… по… области, закрепленной в ст. 69 НК РФ, влечет нарушение ряда моих прав, в частности, право на досудебное урегулирование, разрешения заявленных требований, право на защиту при судебном разбирательстве, право на участие при судебном заседании, право на предоставление доказательств.

И суд на основании этого возражения выносит отмену, своему предыдущему решению которое было вынесено в пользу налоговой!

Срок давности взыскания транспортного налога — это период времени, за который ФНС Российской Федерации имеет право потребовать у налогоплательщика уплаты долгов (недоимок) за этот отчётный период.

Несмотря на утверждения Минфина об отсутствии сроков исковой давности в законодательстве, в 113 статье Налогового кодекса срок давности указан — 3 года.

Многие налогоплательщики жалуются, что получают письма или звонки из налоговой службы с просьбой оплатить недоимку по транспортному налогу, которая образовалась в результате неуплаты платежей прошлых отчётных периодов.

Интересно то, что иногда требование может подразумевать недоимку десяти, а то и пятнадцатилетней давности.

Запомните: никогда не оплачивайте давние недоимки, если не уверены, что они существуют. Дождитесь прояснения ситуации и только потом действуйте.

При наличии уведомления и истёкшего срока давности нужно добиться в суде обнуления долгов.

Да будет Вам счастье!

Транспортный налог на автомобили 280 лошадиных сил

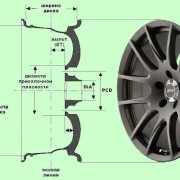

- мощности автомобиля или другого транспортного средства;

- валовой вместимости;

- реактивной тяги двигателя;

- срок эксплуатации;

- стоимости средства передвижения;

- налоговой ставки, определяемой по каждому региону отдельно;

- отсутствие или наличие повышающего коэффициента в случае стоимости авто выше 3 млн. руб.;

- отсутствие или наличие льготных условий, снижающих величину налога или полностью дающих освобождение от уплаты обязательного сбора.

- Название региона, области, края России.

- Модель и марка автомобиля, другого транспортного средства.

- Лошадиные силы, показывающие мощность транспорта.

- Год выпуска машины или срок его эксплуатации.

- За какой год ведется расчет по налогу на транспорт.

- Поставить напротив повышающего коэффициента цифру стоимости транспорта.

Как рассчитывается?

Для определения суммы налога на средство передвижения существует несколько категорий:

- для воздушного транспорта платеж взимается за единицу транспортного средства;

- для морских или водных машин, которые несамоходные, т.е. буксируемые, налог исчисляется, опираясь на валовую вместимость в регистровых тоннах;

- для машин, которые имеют двигатели, акциза определяется количеством лошадиных сил.

Налог на первые две категории высчитывают сотрудники ИФНС. Но сумму платежа за автомобиль жители могут высчитать самостоятельно.

Для того, чтобы рассчитать сумму транспортного налога, необходимо знать следующие данные:

Для того, чтобы рассчитать сумму транспортного налога, необходимо знать следующие данные:

- ставку налога. Показатель может отличаться в каждом регионе. Ставка зависит от года выпуска автомобиля, объема двигателя, стоимости, а также других технических характеристик;

- мощность автомобиля. Показатель выражается в количестве лошадиных сил, которые расположены под капотом средства передвижения;

- срок владения транспортным средством. Всю сумму платежа необходимо выплачивать только в том случае, если машина находится в собственности больше года включительно. Дальше сумма налога меняется прямо пропорционально периоду владения транспортным средством.

Формула для расчета стоимости налога на автомобиль рассчитывается таким образом: (Лошадиные силы)х(Налоговая ставка)х(количество месяцев владения автомобилем/12).

Все показатели необходимо перемножить между собой. На машины с мощностью двигателя до 100 лошадиных сил предусмотрена налоговая ставка в 5 рублей.

В случае, если автомобиль стоил больше 3 миллионов рублей, существуют и могут быть применены особые повышающие коэффициенты. Для таких машин налог будет выше, так как правительство Российской Федерации приняло закон про «налог на роскошные машины».

С каждым годом платеж пересчитывается, и метод его исчисления меняется. Лучшим вариантом станет обращение в специальные налоговые службы для уточнения правил расчета.

Кто имеет льготы на оплату транспортного налога

Льготы подразделяют на федеральные и региональные, могут предоставляться отдельной категории граждан или на конкретный вид транспорта. Федеральные льготы действуют на всей территории России и предоставляются по видам транспортных средств, а региональные относятся к конкретной области и предоставляются отдельным категориям граждан.

Для каждого региона существует свой список льготных категорий граждан, имеющих право не платить налог на транспорт или платить частично. Для уточнения этой информации необходимо обращаться в местную налоговую инспекцию или выйти на сайт Федеральной налоговой службы и сделать следующее:

- На главной странице сайта нажать на оранжевую кнопку «Все сервисы».

- Выбрать раздел «Справочная информация о ставках и льготах по имущественным налогам», где нужно ввести интересующий регион и вид налога. Будет предоставлен документ, на основании которого взимается транспортный налог в выбранном регионе.

- При нажатии на слово «Подробнее» становится доступен весь текст документа, из которого можно получить информацию по региональным и федеральным льготам.

Чтобы получить льготы, нужно обратиться в налоговую инспекцию по месту прописки автовладельца с письменным заявлением, в котором должны быть указаны транспортное средство, к которому нужно применить льготу, и документы, свидетельствующие о праве на льготу.

Льготные категории лиц, освобожденные от уплаты транспортного налога

В любой части налоговой базы существуют послабления для некоторых граждан, которые по той или иной причине не могут справиться с налоговым обременением. Список категорий граждан, имеющих право льготного налогообложения на владение транспортным средством, выглядит так:

- Участники, инвалиды и ветераны Великой Отечественной войны;

- Герои СССР и России;

- Лица, награжденные орденами славы I-III степеней;

- Ветераны и инвалиды боевых действий после ВОВ;

- Инвалиды, за исключением 3 группы;

- Один из родителей или законные представители детей-инвалидов;

- Один из родителей или усыновителей в многодетной семье;

- Лица, владеющие ТС с объемом двигателя меньше 70 л. с.

Как видно, перечень льготников по транспортному налогу достаточно внушителен. Он затрагивает наименее защищенные слои населения.

Ответственность за уклонение от уплаты ежегодного транспортного налога

Налоговая квитанция является правомерной до истечения трехлетнего периода, т.е. срока давности. Если же просроченная квитанция каким-то образом вам была направлена, можно обратиться в судебную инстанцию для урегулирования вопроса.

Если человек уклоняется от внесения денежных средств в пользу транспортного законодательства, к нему могут применяться разные меры пресечения, предусмотренные НК РФ:

- Начисление пени за просрочки;

- Наложение ареста на банковский счет или иное имущество владельца автотранспорта, в рамках административной ответственности за подобное правонарушение;

- Отчуждение денежных средств с зарплаты, депозитного счета в банке или иного имущества;

- Запрет на выезд за пределы страны до полного погашения задолженности.

Вернуться на главную.

Порядок взыскания недоимки установлен налоговыми законодательными актами и осуществляется с привлечением службы судебных приставов. Так или иначе, транспортный налог будет взыскан, посему не рекомендуется уклоняться от этого мероприятия во избежание неприятных последствий.

Угон и кража транспортного средства. Что делать?

Налог не оплачивается, если автомобиль находится в угоне

Если автомобиль находится в угоне, владелец освобождается от уплаты транспортного налога. Но за ту часть месяца, в которую автомобиль не был в угоне, заплатить всё же придётся.

Чтобы не платить за тот период, когда автомобиль находится в угоне, необходимо подать заявление в налоговую, чтобы там сделали перерасчет. Предварительно нужно получить справку в МВД о том, что автомобиль угнан. Сотрудники МВД предоставить эту справку обязаны.

Существует мнение, что если автомобиль находится в неисправном состоянии, то и налог платить не нужно. Но это не так. Налог налагается на владение транспортным средством, поэтому платить его нужно независимо от состояния машины, пока она находится на учете в ГИБДД.

Многие в своей жизни сталкивались с такой неприятной ситуацией, как угон его автомобиля, уж слишком большие потери за собой несет такой инцидент. При этом хозяин машины теряет не только возможность вернуть себе средства, потраченные на покупку автомобиля, но и на него возложены обязательства по уплате денег в региональный бюджет, в виде транспортного налога. Чтобы избежать лишних платежей, необходимо предоставить доказательства факта угона.

Налоговое законодательство предусматривает возможность освобождения от обязанности платить налог, в том случае если автомобиль или иное средство числится угнанным и находится в розыске, но со ссылкой на предоставления доказательств по факту угона

Несмотря на утвержденные нормы налогового законодательства о подтверждении факта угона, власти не предусмотрели и не утвердили перечень необходимых документов, которые бы подтверждали данный факт.

Исходя из практики возникших ситуаций, органы налоговых служб могут затребовать следующий ряд документов:

- Правоохранительные органы должны выдать справку, лично потерпевшему или по его поручению иному лицу, свидетельствующую о факте угона и о возбуждении уголовного дела по краже транспортного средства;

- В дополнение к справке или в случае отсутствия таковой, налоговики могут затребовать предоставить копию постановления о возбуждении уголовного процесса;

- Если же уголовное дело завершено и транспортное средство осталось не найденным, необходимо также предоставить документ, свидетельствующий об этом, для того чтобы налогоплательщик и дальше был освобожден от уплаты сбора, так как по факту транспортное средство все еще числится в угоне.

Для того чтобы снять транспортное средства с налогового учета необходимо написать соответствующее заявление в налоговую инспекцию. После чего налогоплательщик будет освобожден от дальнейших начислений.

До того момента пока автомобиль будет числиться на регистрационном учете ГИБДД, факт угона необходимо будет подтверждать ежегодно в налоговом органе, иначе начисления возобновятся.

Бывают такие случаи, когда пострадавшему владельцу машины органы внутренних дел не выдают на руки документы, которые подтверждают начало уголовного дела, даже по средствам выдачи справки. Настаивать о выдачи таких документов не стоит. При обращении в налоговый орган с заявлением, налоговики от своего лица сделают официальный запрос в правоохранительные органы и им будут направлены все необходимые документы по перечню.

Незаконные методы снижения

Несмотря на то, что существует достаточно большое количество законных способов снизить ставку, некоторые применяют мошеннические методики. Снижают ее на налогооблагаемый транспорт часто и незаконными действиями. Особенно практикуется это среди тех, кто получает от продажи подержанных автомобилей прибыль. Распространенными вариантами, которыми пользоваться не рекомендуется, выделяют:

- Подделка экспертизы о снижении мощности двигателя в авто.

- Переоформление техники с физлица на коммерческую организацию, зарегистрированную в другом регионе.

- Регистрация транспорта на родственника, имеющего льготную категорию.

- Оформление транзитных номеров.

Прочие случаи законного отказа от уплаты ТН

Один из законных способов не платить налог — игра со сроками регистрации и снятия с учёта. Налоговики не начисляют собственникам авто обязательные платежи за период их владения ТС менее 1 месяца. Можно не платить ТН, если заключить договор с инвалидом на предоставление ему транспортных услуг. Для того, чтобы не возникло вопросов с законом необходимо эти услуги периодически оказывать.

Автомобиль для перевозки инвалида-колясочника

Многие родители оформляют свои машины на несовершеннолетних детей. Они освобождены от налогового бремени до достижения ими срока совершеннолетия. Таким автомобилем можно пользоваться по доверенности собственника. Граждане РФ могут не платить ТН, если их машина зарегистрирована в другой стране.

Как платить меньше за ТС льготным категориям?

Региональными законами также устанавливается порядок оформления и уплаты налога по льготной ставке. Как правило, процедура остается стандартной. Необходимо:

- обратиться в ФНС по месту жительства;

- подать заявление о снижении налоговой ставки (бланк предоставят на месте), в котором необходимо указать основание для льготы и данные о транспортном средстве;

- приложить к заявлению копии документов, подтверждающих статус льготника, а также копию технического паспорта на транспортное средство.

После этого налог будет начисляться в уменьшенном размере или не будет начисляться вовсе, в зависимости от установленной регионом льготы.

Новый порядок подачи заявления предполагает при желании отказаться от предоставления копий подтверждающих документов: лицо вправе указать в заявлении только их реквизиты, а налоговый инспектор самостоятельно проверяет их принадлежность лицу путем подачи запроса в определенные государственные органы.

Как обойти HSTS Facebook «Null Byte :: WonderHowTo

Привет всем, это будет быстрый пост.

Facebook не использует HTTP Strict Transport Security (заголовок, который указывает браузеру использовать HTTPS только для связи с сервером) на поддоменах facebook.com. Это означает, что если кто-то использует Facebook на другом языке, браузер сначала попытается подключиться, используя HTTP. Злоумышленник может перехватить этот запрос и открыть другую страницу, включая поддельную.

Вот несколько изображений, показывающих процесс кражи пароля жертвы:

Вот пример того, как кто-то получает доступ к facebook.pl:

Изображение через imgur.com

facebook.pl перенаправляет на pl-pl.facebook.com, который является поддоменом facebook.com. HTTP 301 означает, что страница была перемещена, и дано новое местоположение. В этом случае мы перенаправлены на https://pl-pl.facebook.com, и злоумышленники больше не могут видеть отправляемые данные.

Если в поддоменах facebook используется HSTS, браузер будет автоматически подключаться через HTTPS, без необходимости перенаправления.

Здесь мы отвечаем на запрос pl-pl.facebook.com с содержимым example.com:

Изображение через imgur.com

В адресной строке по-прежнему отображается pl-pl.facebook.com, поэтому жертва не мудрее.

Если мы скопируем страницу входа в Facebook и разместим ее на example.com:

Изображение через imgur.com

… Вероятно, жертва войдет в систему, и входные данные будут отправлены через HTTP.

Если вы живете в англоязычной стране, сложнее всего будет заставить свою жертву подключиться к некоторому поддомену Facebook.ком. Иначе, эксплуатация этого тривиальна.

Хотите начать зарабатывать как хакер в белой шляпе? Начните свою хакерскую карьеру в белой шапке с нашим Премиальным учебным комплектом по сертификации этики для взлома 2020 года из нового магазина Null Byte и получите более 60 часов обучения от профессионалов по этике.

Купить (скидка 90%)>

Как оплатить проезд в общественном транспорте

-

Автобус Поезд Паром

-

Велоспорт и Прогулки

-

Вождение и парковка

-

Проекты и дорожные работы

-

О нас

Авторизоваться

МЕНЮ

Мьят

- Автобус Поезд Паром

- BackBus Поезд Паром

- Автобус Поезд Паром

- Планировщик путешествий

- Карта AT HOP

- Автобус Поезд Паром

- Карта AT HOP []

- Что такое карта AT HOP и как она работает?

- Карта AT HOP

- Что такое карта AT HOP и как она работает? []

- HOP экономия

- регистр Авторизоваться

- Купить карту AT HOP

- Карта AT HOP

- Купить карту AT HOP []

- Купить карту AT HOP онлайн

- Купить золотую карту AT HOP

- Купите бирку для ключей AT HOP

- Где купить карту AT HOP

- регистр Авторизоваться

- Зарегистрироваться на карте HOP

- Карта AT HOP

- Зарегистрироваться на карте HOP []

- Как зарегистрировать собственную карту AT HOP

- Как зарегистрировать карту от имени другого человека

- регистр Авторизоваться

- Пополнить карту AT HOP

- Карта AT HOP

- Пополнить карту AT HOP []

- Что нужно знать о том, чтобы положить деньги на свою карту

- Пополните свою карту онлайн

- Авто пополнение

- Пополнить с помощью машины для пополнения

- Места, чтобы пополнить лично

- Пополнить карту AT HOP

- Места, чтобы пополнить лично []

- Центральный Окленд AT HOP розничной торговли

- Северный Окленд AT HOP розничной торговли

- West Auckland AT HOP, сеть магазинов

- Ритейлеры Южный Окленд AT HOP

- East Auckland AT HOP, сеть магазинов

- регистр Авторизоваться

- Пополнить ежемесячный пропуск

- Пополнить с дневным пропуском

- Перевод вашего баланса с одной карты на другую

- регистр Авторизоваться

- В магазине HOP

- Карта AT HOP

- В магазине HOP []

- Найти дилеров AT HOP на карте

- регистр Авторизоваться

- Льготные карты и скидки

- Карта AT HOP

- Льготные карты и скидки []

- Скидка для детей и студентов

- Льготные карты и скидки

- Скидка для детей и студентов []

- Дети до 5 лет

- Дети от 5 до 15 лет

- Учащиеся средних школ от 16 до 19 лет

- Бесплатные тарифы на выходные

- регистр Авторизоваться

- Концессия третичного студента

- Концессия третичного студента для студентов Университета Окленда, AUT & Massey University

- Концессия Senior & SuperGold

- Льготные карты и скидки

- Концессия Senior & SuperGold []

- Что нужно знать о концессии SuperGold

- Купить золотую карту AT HOP

- Зарегистрируйте свою золотую карту AT HOP

- Подать заявку на концессию SuperGold

- Владельцы карт SuperGold, у которых есть карта AT HOP синего цвета

- Получить помощь в процессе подачи заявления о концессии

- Владельцы карт SuperGold, которые живут за пределами Окленда

- регистр Авторизоваться

- Доступная концессия

- В HOP месячный пропуск

- В HOP дневной пропуск

- регистр Авторизоваться

- Использование и управление вашей картой

- Карта AT HOP

- Использование и управление вашей картой []

Где платить и как сэкономить

Как было отмечено, размер транспортного сбора зависит от региона проживания собственника. На сегодняшний день самые высокие налоги платят москвичи – средняя ставка составляет 35 рублей. В Ярославской области этот же показатель равен 28 руб., в Воронеже – 20 руб., в Кемерово – 14 руб., а на Чукотке – 7 руб.

Из-за разницы в налоговых ставках некоторые автовладельцы идут на хитрость и ставят автомобиль на учет в ГИБДД не в том регионе, где постоянно проживают, а в том, где налоговая ставка меньше. Однако такой способ сэкономить далеко не всегда оказывается эффективным.

Действующее законодательство не запрещает гражданам регистрировать транспортные средства в любом регионе России, без привязки к месту жительства. Причем данные о новом владельце все равно направляются в ИФНС по месту постоянной прописки последнего. Исходя из этого, налог рассчитывается по ставке, установленной в регионе проживания собственника, а не регистрации автомобиля.